アメリカの個人年金制度:401(k)ってなに?

Vol. 225

将来への不安は、誰もが抱くもの。中でも「お金」は大きな不安材料ですので、今月は、個人年金制度の話題を取り上げましょう。

<アメリカの401(k)って?>

先日、日本では大騒ぎとなりましたね。「人生100年時代を考えると、老後を生き抜くためには最低2000万から3000万円の貯蓄が必要である」と、金融庁が明らかにした人騒がせな調査結果。

突然そんなことを言われても、今まで国の年金しか頭になかった人々にとっては、寝耳に水の警告なのかもしれません。

いえ、アメリカでも「引退するには20万ドル(約2200万円)は必要なんだよ」と言われます。が、平均的には、貯蓄は目標の半分に満たないのが現状のようです。

いえ、アメリカでも「引退するには20万ドル(約2200万円)は必要なんだよ」と言われます。が、平均的には、貯蓄は目標の半分に満たないのが現状のようです。

そんなわけで、今回は数ある年金制度の中でも、アメリカでポピュラーなサラリーマンの個人年金制度のお話をいたしましょう。いえ、わたし自身は、この分野には「ど素人」ですので、ざっくりと概念だけをご紹介いたします。

アメリカの個人年金制度としては、民間企業に勤める会社員には「401(k)」というものがあります。英語では「フォーオーワンケー」と読みますが、アメリカの内国歳入法(the Internal Revenue Code)の項目を指しています。

公立学校の先生や非営利団体の職員、政府機関の職員には、403(b)や457(b)という制度があります。基本的には401(k)と似ていますが、年間の積立限度額に違いがあったりします。

だいたいの民間企業は、401(k)の制度を採用して従業員への福利厚生の一環としていますが、個人の会社員からすると、これに参加するといくつかの利点があります。

だいたいの民間企業は、401(k)の制度を採用して従業員への福利厚生の一環としていますが、個人の会社員からすると、これに参加するといくつかの利点があります。

ひとつ目は、401(k)参加者には税金控除が与えられること。従業員はまず、401(k)に参加するかどうか、参加するとなると給与の何パーセントをどの金融機関のどんなプランに託すのかなど、会社が提示する選択肢から選ぶ機会が与えられます。

ここで、年棒の10パーセントを401(k)にまわしたとすると、この分が控除となり、残りの90パーセントに所得税が課されます。ですから、年収500万円の会社員が、50万円を401(k)にまわすと、450万円だけに所得税が課せられるのです。

ふたつ目は、積立を託した金融機関の投資プランで増えた分(利子や配当)には税がかからないので、利益はそのまま再投資にまわせること。

たとえば、100万円預けて10万円増えたとすると、通常は儲かった10万円に税金がかかるところが、この時点では課税されずに、そのまま110万円が投資にまわされます。ですからその分、複利でどんどん増えていく、ということになります。

利益は決して免税になるわけではありませんが、税を支払うのは実際に個人年金から引き出す時。これを「課税繰り延べ(tax-deferred)」方式と呼びますが、税を先延ばしにする利点は、働き盛りの所得税率よりも低い税率で課税されるところにあります。そう、引退して所得が減る分、税を少なく払うことが許される、ということでしょうか。

一方、税を先延ばしにしないで積立時に支払い、引き出す時は免税(tax-free)となるものもあります。「Roth 401(k)(ロス・フォーオーワンケー)」と呼ばれるタイプですが、給与の低い若いうちに低い税率で支払っておこう、とのコンセプトに基づきます。2006年に採用された新型ですが、近年は、かなりポピュラーになっているようです。

三つ目は、会社が積立金を補充してくれる場合もあること。401(k)の補助はしないという会社もありますが、補助特典のあるケースでは、1ヶ月に社員が積立にまわす金額と同等の額を会社が補充してくれます。

これを「マッチング」と呼びますが、自分の給与からだけではなく、会社が補助してくれるので、単純に考えると「倍のスピードでたまる」ということになります。

ちなみに、途中で別の会社に転職した場合はどうなるのかというと、そのままにしておくか、新しい勤め先の401(k)に移すか、今まで積み立てた分を「IRA(Individual Retirement Account:個人退職後口座)」に移すことができます。

IRAは、「アイアールエー」とか「アイラ」と呼ばれる個人口座ですが、引退したあとに使う貯蓄なので、税の優遇があります。が、あくまでも個人口座なので、会社が積立額にマッチして補充してくれることはありません。

401(k)制度には、年間の積立上限(2019年で約200万円)が定められているし、勤め先が必ずしも自分の望み通りの投資プランを採用していないかもしれません。

けれども、少なくとも投資のプロとして信用できる金融機関や比較的安全な投資プランが選ばれているので、単に銀行に貯金するよりも部が良いのは確かでしょう。そう、性格的に堅い人には「安心プラン」を、もっとチャレンジングな人には「アグレッシブなプラン」をと、選択肢も幅広く提供されています。

いずれのプランを選んだにしても、長い目で見ると投資が「プラス」になるのは、歴史的なデータからも明らかです。

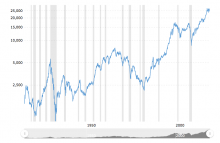

当然のことながら、株式市場は短期間のうちには乱高下することもあります。こちらのダウ平均株価指数チャートは1915年から現在の変動を示したものですが、下降線をたどっている1960年代から1970年代は、ヴェトナム戦争やアメリカの公民権運動、中東諸国との関係悪化による「オイルショック」や「エネルギー危機」と、国内外が不安的な時期でした。そして近年には、いわゆる「リーマンショック」と呼ばれる2007年の「世界金融危機」もありました。

当然のことながら、株式市場は短期間のうちには乱高下することもあります。こちらのダウ平均株価指数チャートは1915年から現在の変動を示したものですが、下降線をたどっている1960年代から1970年代は、ヴェトナム戦争やアメリカの公民権運動、中東諸国との関係悪化による「オイルショック」や「エネルギー危機」と、国内外が不安的な時期でした。そして近年には、いわゆる「リーマンショック」と呼ばれる2007年の「世界金融危機」もありました。

けれども、20年、30年の長いスパンで考えると、右肩上がりのトレンドをたどっているのは明らかで、健全な長期投資で損をする人は少ないのではないでしょうか。(Dow Jones (DJIA) Index 100-year historical chart from macrotrends.net)

そんなわけで、所得税控除や会社のマッチング、課税繰り延べによって複利で増やせることを考えると、20代に会社に入ってすぐに401(k)制度に参加したとすると、引退するときには、貯蓄は大きく膨らんでいるはずなのです。このような「右肩上がり」の大前提があるので、安心して制度にも参加してみようという気になるのです。

しかも、401(k)積立分は給与から天引きとなるので、知らないうちに貯蓄をして、知らないうちにそれが増えていた、というありがたい状況にもなり得るのです。

<401(k)が持つ意義>

個人を超えて、社会全体の視点から考えると、401(k)などの個人年金制度が持つ意義は大きいです。

個人を超えて、社会全体の視点から考えると、401(k)などの個人年金制度が持つ意義は大きいです。

たとえば、個人年金に参加する会社員や団体職員の積立金が株式市場にどっと注ぎ込まれることになるので、市場が活性化するでしょう。

すると、代理で投資を行う金融機関のノウハウも研ぎ澄まされていって、より多くの利益を生む安全な投資が可能となり、そのことによって、さらに投資額が増え、市場が活性化されていくでしょう。

個人と国との関係から考えると、通常は国が事あるごとにちょこちょこと税を徴収する一方、個人年金制度では、貯蓄が大きく増えて、参加者が実際に引き出す段階になって初めて、まとまった税をいただく(もしくは、何らかの理由で定められた年齢よりも早く引き出せば、ペナルティーとして税を支払ってもらう)、というシステムです。

ですから、個人にとっては、税の先延ばしにより「払わないでいいものは払わない」ことになるし、国としては、税収入が遅延するものの、個人の自助努力によって削減できる部分も大きいのではないでしょうか。

<401(k)の教訓>

というわけで、401(k)制度について良いことばかりを並べましたが、アメリカ人には苦い記憶もあるのです。

それは、自社を信じきったばかりに、自社株に投資した個人年金の積立が激減してしまった、エンロン従業員のケース。

エンロン(Enron)社は、テキサス州ヒューストンに本社のあったエネルギー供給会社。いわゆるネットバブル期(1990年代後半〜2000年)に、電力を各地に供給する上で姑息な価格吊り上げを行ない、深刻な電力不足の問題を抱えていたカリフォルニア州なども、ひどく悩まされた企業です。2001年末には倒産しています。(Photo by Alex, from Wikimedia Commons)

エンロン(Enron)社は、テキサス州ヒューストンに本社のあったエネルギー供給会社。いわゆるネットバブル期(1990年代後半〜2000年)に、電力を各地に供給する上で姑息な価格吊り上げを行ない、深刻な電力不足の問題を抱えていたカリフォルニア州なども、ひどく悩まされた企業です。2001年末には倒産しています。(Photo by Alex, from Wikimedia Commons)

当時のニューヨークタイムズ紙の記事によると、ピーク時の2000年末には、エンロン従業員の401(k)積立金は合わせて20億ドル(約2200億円)ほどあり、ほぼ半額が自社株買いにあてがわれていました。が、翌年になると会社の不正が明るみになり、エンロン株は紙クズ同然となります。

たった一年で401(k)の価値は激減し、中には投資のすべてを自社株にまわしていたばかりに、貯蓄のすべてを失う従業員まで出てしまいました(株価が下落する中、会社側は、従業員の401(k)の投資先変更を許さなかったとも報道されています)。

このエンロンのケースでは、自殺者も出たと報道された記憶がありますが、ここで学ばなければならないのは、どんな投資であっても、「ひとつの籠」にどっさりと入れてはいけないということでしょうか。

金融市場では「diversify(多様化する)」と表現されますが、ハイリスク・ハイリターンの投資を選ぶとしたら、リターンは少ないが安全なものとのバランスを保つ。これが鉄則となるのでしょう。

<それぞれの課題>

最後に、日米の年金制度を比較してみると、日本の場合は、公的年金制度への信頼が厚く、その一方で少子化と高齢化が急激に進んだために、現行の「現役世代が受給者を支える賦課方式」にひずみが出ています。

けれども、「自分のための積立方式」である個人年金の占める割合を増やそうにも、その運用は、素人が片手間にできるようなシロモノではありません。ここでは真のプロの育成が不可欠になってきます。

一方、アメリカの場合は、もともと政府機構を信用しない人も多く、国の年金制度は「何もしない人のためにある」といった考えも広く支持されています。要するに、自分でできることは自分でやらないと気が済まない国民性なのかもしれません。

そういった国民性が政府のあり方を形成したのか、それとも政府のあり方が国民性を形成したのかはわかりませんが、国が社会福祉(年金、医療、保育サービス、児童手当、高齢者サービスなど)に費やす割合は、アメリカは主要各国の中で最低レベルにあることは確かです。

そういった国民性が政府のあり方を形成したのか、それとも政府のあり方が国民性を形成したのかはわかりませんが、国が社会福祉(年金、医療、保育サービス、児童手当、高齢者サービスなど)に費やす割合は、アメリカは主要各国の中で最低レベルにあることは確かです。

以前、自営業の年金受給者が「こんな支給額じゃとてもやっていけないから、自分の蓄えが絶対に必要だわ」とおっしゃっていたのが、鮮明に記憶に残ります。

けれども、何らかの理由で就業が困難な人や、勤め先の個人年金制度の恩恵を受けられない人にとっては、国や州の公的制度に頼るしかないケースも多々あるでしょう。

「You’re on your own(自分でなんとかしろ)」の精神が浸透するアメリカに生まれたばかりに、将来の蓄えどころか銀行口座すら持たず、持病が悪化しても病院に行けず、日々の生活もままならない、といったケースも珍しくありません。

社会保障制度と個人年金などの自助努力には、微妙なバランスが必要となってきます。

どの国も独自の問題を抱えますが、最終的には、それぞれの国の住民が英断し、政策を導いていかなければならないのでしょう。

夏来 潤(なつき じゅん)