フェイスブックIPO: 水はまだ冷たかった

Vol. 154

フェイスブックIPO: 水はまだ冷たかった

今月は、世界中の注目を集めた、フェイスブック(Fecebook)の株式公開のお話をいたしましょう。

<フェイスブック株はフリップする?>

5月18日の金曜日、「今か、今か」と期待されていたフェイスブックの株式新規公開(initial public offering、通称IPO(アイピーオウ))が、現実のものとなりました。

市場は、テクノロジー株が集中するナスダック。ティッカーシンボルは「FB」。

ユーザ数9億人を誇るフェイスブックは、とにかく、世界最大のソーシャルネットワーク。しかも、株式公開としては、2004年夏のグーグルのIPOを上回る規模ときています。

こんな大イベントが、みんなの関心を集めないわけがありません。

そんなわけで、IPOを商売の道具にしている金融業界だけではなく、一般市民だって「どうにかしてフェイスブックの公開株が手に入らないかしら?」と大騒ぎ。

フェイスブックが米証券取引委員会(SEC)に公開申請を提出して以来、シリコンバレーを中心に、世の中は騒然としていたのでした。

とは言うものの、公開株というのは、なかなか一般市民の手に入るシロモノではありませんで、公開を担当したアンダーライター(公開株の販売を代行する金融機関)に何かしらのコネがなくては、入手は難しいです。

しかも、公開直前に株を割り当てる相手は、そのほとんどが、ミューチュアルファンド(投資信託)や年金ファンドのような大手機関投資家。株を彼らに配分してしまったら、個人投資家には、なかなか回って来ないのが現実です。

「それでも、なんとかして欲しい!」という人が大勢いたようでして、我が家のファイナンシャルアドバイザーPくん(昨年4月号に輝かしく登場)の話によると、公開前の一週間に7人が電話をかけてきて、こんな嘆願をされたそうです。

「僕は、きみのクライアントの知り合いなんだけど、もしフェイスブックの公開株を回してくれたら、きみのところに新しく口座をつくってあげてもいいんだよ」と。

ま、なんとも態度のデカい嘆願ですが、この方たちは、まったく見ず知らずの人たちとのこと。「これだけ関心を集めたIPOは初めて。グーグルのときだって、こんなに大騒ぎじゃなかった」と、Pくんもびっくりしておりました。

そう、みなさん、グーグルを始めとして公開後の株価高騰を見ていますので、「僕も、ここらでひと儲け!」と、皮算用をなさっているわけですね。

そんな事情があるので、グーグルの場合は、個人投資家に門戸を広げようと、「オンラインオークション」という新しい公開方式を編み出したわけですが、それだって、「お金を持つ方が強い」原則に変わりはないのかもしれません。

というわけで、喉から手が出るほどに欲しい公開株ですが、万が一、手に入ったとしても、次の問題は、それをどう処理するか? なのです。

ここでは、「将来性があるので、株は持ち続けよう」という選択肢と、「どんなに良い銘柄でも一寸先は闇(だから売り払おう)」という選択肢が考えられます。

が、選択肢はどうであれ、公開株を入手した投資家の多くは、公開と同時に市場で売り払い、公開価格から上昇した分を懐におさめます。

なぜなら、取引が開始した途端に「買い」が集中して、株価がグイッと上昇するので、それが下がらないうちに、さっさと売り払った方が無難と考えるからです。

公開時に売り払うことを「フリップ(flip)」と言いますが、一般的にテクノロジー株は、公開後、突発的にピークを迎え、最終的には公開価格から15〜20%上がったところで初日を終えるので、そのピークを目指して「フリップ」が集中します。

フェイスブックに関しては、「一株38ドルの公開価格から5〜10%上がる」と専門家は予想していたようですが、公開株を手にした多くの投資家が「すぐにフリップ!」ともくろんでいたようではあります。

それが証拠に、公開当日。蓋を開けてみると、個人投資家が「買い」を入れたわりに、機関投資家の「フリップ」は強かった・・・

だから、株価は思うように上がらなかった・・・。

一年前にニューヨーク証券取引所で上場した LinkedIn(リンクトイン:プロフェッショナルのためのソーシャルネットワーク)のときには、初日に公開価格の倍で落ち着いた実績があります。

だから、まさか、ここまで冷ややかな展開になるとは誰も予測していなかったようですが、なんとなく、温水プールに入ろうとして足先をつけてみたら、まったくの冷たい水だった! といった感じでしょうか。

<株式公開の意義って?>

ところで、企業は何のために株式公開をするのか? というと、それは、資金を集めるためですよね。

人を雇って新規事業を立ち上げたいとか、工場を建て増しして製造規模を拡大したいとか、データセンターを拡張してユーザ数の増加に対応したいとか、そんな事業拡大のためにお金を募りたいからです。

今までは、非公開(private)の会社として、エンジェルやベンチャーキャピタルから投資を受けていたけれど、市場に株を売り出すことで、幅広く資金調達をして、もっともっと商売の枠を広げましょう、ということですね。

そういう点では、会社が買収されるのも同じことかもしれません。一般的なイメージとは裏腹に、買収されるというのは決して悪いことではありませんで、より大きな会社やプライベートエクイティ(投資ファンド)に買収されることによって、今までの人員、設備投資、販売チャネルを増強し、売上をグイッと伸ばせる。

たとえば、先日、買収が発表されたオートバイメーカーのドゥカティ(Ducati)。

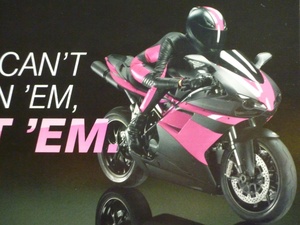

世界中のバイカーがよだれをたらすような名ブランドですが、ドイツの車メーカー、アウディ(フォルクスワーゲンの傘下)に買収されることで、もっとブランド力を生かし、活路を広げることが期待されています(写真は、ドゥカティを使って「高速」なイメージを打ち出す、携帯ネットワークT-Mobileの広告)。

もちろん、オートバイの小型エンジン技術を車に活用したいという、買う側の思惑も大きいわけですが、買われる側にとっても、決して損ではないケースでしょう。

もっと熾烈なケースになると、「買って、握りつぶす!」というのがありますが、たとえば、2009年末にアップルが買収した La La Media(ラーラーメディア)は、半年後に消滅しています。

音楽をクラウド経由でレンタル配信というコンセプトが、アップルの iTunesの商売を脅かす恐れがあったからです。

La Laの創設者は、シリコンバレーの若手起業家として有名なビル・ヌエン氏。買った側は、他でもないスティーヴ・ジョブス氏ということで、かなりの注目を集めましたが、「わざわざ買って、握りつぶした」ことにも、音楽ファンの間で落胆の声が上がりました。

おっと、話が買収の方にそれてしまいましたが、株式公開の原点は、あくまでも資金集め。市場で募ったお金を、事業拡大の資金源とするのです。

ところが、不思議なことに、フェイスブックIPOのケースでは、「集めた資金を活用する案は、まだ具体的にはない」と発表されていたのでした。

最終的に会社側が売り出したのは1億8千万株なので、68億ドル(約5千4百億円)もの資金を調達するというのに。(その他、共同創設者マーク・ザッカーバーグ氏を始めとして、初期投資をした個人・団体が2億4千万株を売り出し、92億ドルを調達)

まあ、若い企業がIPOを果たす上で、スタートからがんばってきた従業員に報いることも、立派な目的のひとつです。

ですから、今のところ持ち株の売却はできないものの、少なくとも紙の上では、億万長者のフェイスブック社員が誕生して、幸せな気分になってもらったことは確かです(通常、インサイダーが売却できないロックアップ期間は180日、フェイスブックの場合は90日後に一部解禁)。

けれども、企業の経営路線としては、IPOのひと月前に買収した Instagram(インスタグラム:デジタル画像の編集・共有アプリ会社)のように、なんとなく地に足がつかない行動も目立つのです。

もちろん、潤沢な資金で魅力的な会社を買収し、人とアイディアに投資をするのは妙案ではありますが、「それにしたって、Instagramに10億ドルも払うの?」と、多くのシリコンバレー関係者は驚愕の声を上げたのでした。

おまけに、IPO直前には、アンダーライターと相談して公開株数を増やしたり、公開価格をつり上げたりと、「今のうちに、できるだけたくさん資金調達してやろう!」という意図があらわになっておりました(公開2日前に配布された、公開概要をまとめたプロスペクタス(写真)では、価格はブランク。最終的にはIPO前日に設定)。

そして、それが災いしたのか、公開後の株価は低迷・・・。

そんなわけで、IPOが済んで、機関投資家には「今後の売上の伸びは、決してバラ色ではない」とリークされていた事実が明るみに出ると、「売上が伸びないことを知っていて、一般市民には隠したんでしょう?」と、フェイスブックやアンダーライターを相手取って、個人投資家たちが裁判を起こしています。

これを受け、連邦議会、証券取引委員会、マサチューセッツ州当局、FINRA(金融取引業自主規制機関)も、正式に調査を開始すると発表しています。

さらに、財政難で苦しむカリフォルニア州では、「株価35ドルで16億ドル」と見込んでいたフェイスブック株の売却税(公開から13ヶ月)による歳入を下方修正すべきでは? と耳の痛い指摘がなされています。

<フェイスブックIPOの影響>

結果的には、公開株をたくさんフリップした機関投資家には「成功例」、なけなしの貯金をはたいて株を購入した個人投資家には「失敗例」となったフェイスブックIPOですが、思いのほか株価が伸びなかった背景には、いろんな要因があるのでしょう。

たとえば、公開株数が多いわりに、価格が高めに設定されたため、伸びしろがなかった。公開瞬時に殺到する「売り」に対して、アンダーライターが大量の「買い」を入れようとしたため、ナスダック市場のシステムに負担がかかり過ぎて、処理しきれなかった。

そして、ヨーロッパ経済を始めとする、世界経済への不安も、米証券市場の足を引っ張る結果となったのでしょう。

さらに、今となっては、2000年前後のインターネットバブルの頃とは違って、セカンダリーマーケット(二次市場)で未公開株がどんどん売り買いされる時代。

ナスダックやニューヨーク証券取引所といったプライマリーマーケット(発行市場)が、「唯一の資金調達の場」ではなくなっているのです。

悪く言えば、IPO以前に「会社の金庫に資金を貯めて」「豪邸を買って、外車を乗り回せる」環境にあるということで、それが、一般市民に不公平感を抱かせ、IPO後のフェイスブック批判に火をそそぐ結果となったのかもしれません。

今回のフェイスブックIPOは、今後のテクノロジーIPOの機会を削ぐとまで言われていますが、その反面、いつの時代でも、成長に値する企業は成長するし、IPO後に消えて行く企業だってある、とも言われています。

ユーザ数9億人を超えるフェイスブックですから、もしも3年後に今と同じ株価だったならば、それは、明らかに何かがおかしいのだろうと思うのです。そうならないためには、上場企業として経営方針を明らかにするなど、やるべき課題はたくさんあるようにも感じるのです。

共同創設者マーク・ザッカーバーグ氏のプライベートな部分を垣間みる人は、彼は礼儀正しい青年で、最近パロアルトの一軒家に移るまでは、平均的な集合住宅に住んでいた、ごく普通の人だと言います。

この28歳の「青年」の会社が、今後どういう風に成長していくのか、楽しみがひとつ増えたような気もしているのです。

夏来 潤(なつき じゅん)